菜籽后期供应趋紧 中长期期价仍有上涨空间

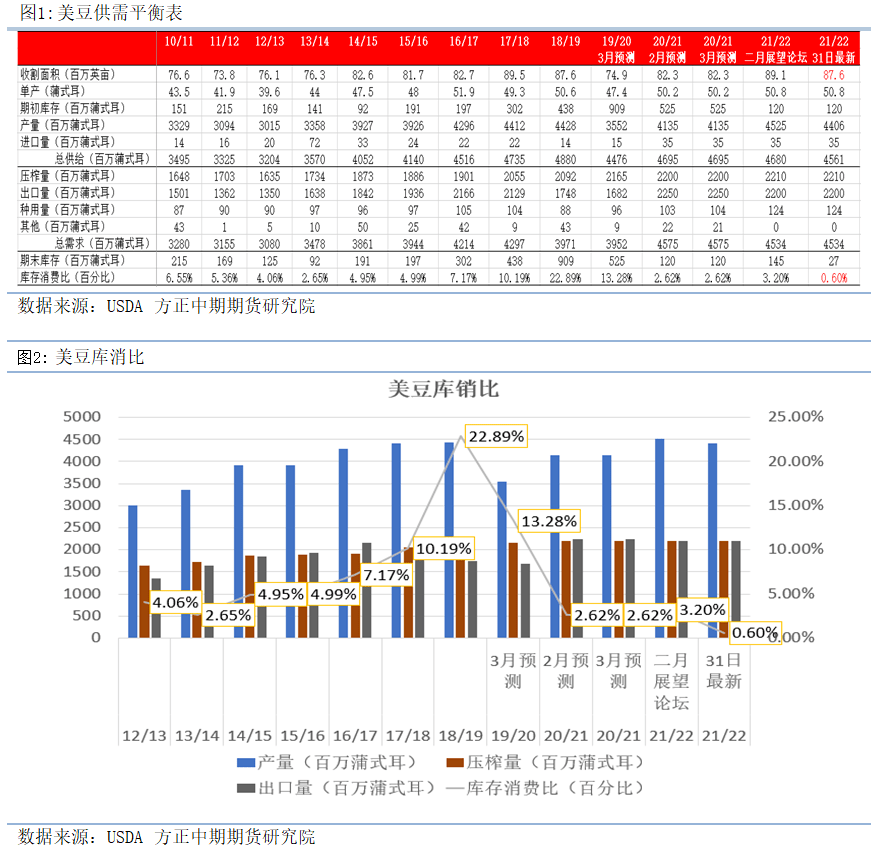

今日凌晨公布的美豆新作种植培养面积远低于市场预估,美国2021年大豆种植意向面积8760万英亩,大幅低于此前市场预期8999.6万英亩,去年同期8310万英亩。如果采取趋势单产50.8蒲式耳/亩,美豆产量预计为44.06亿蒲式耳,美豆的期末库存预计接近“清0”,仅剩0.27亿蒲式耳,库存消费比将降至0.6%的历年低位。如后续美豆种植期存在天气问题,美豆有很大的可能性走出类似与11/12年度的极端上涨行情。美豆供给的长期趋紧会提升同为油料的菜籽价格的底部。菜籽基本面方面:加拿大农业部本周公布多个方面数据显示2020/21年度加拿大油菜籽期末库存预计为70万吨,与2月预测值相一致,不过远远低于2019/20年度的313万吨。21/22年度播种面积预计增加4%至880万公顷,产量增加8%至2015万吨,但由于期初库存较低,21/22年度期末库存预计仍仅为70万吨。菜籽供应相较于大豆更为偏紧。

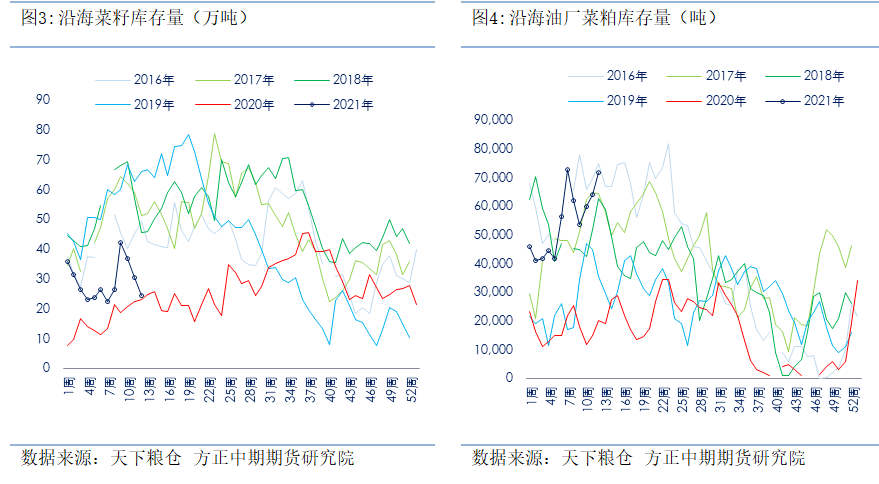

我国目前菜籽榨利亏损严重,4月1日进口菜籽榨利亏损850-920元/吨。菜籽榨利的严重亏损使得油厂洗船现象增多,后期菜籽到港预估下调明显。天下粮仓预测预测3月菜籽到港12.6万吨,较上次预估下调11.7万吨、4月菜籽到港24万吨,较上次预估下调12万吨、5月菜籽到港预估18万吨。21年1-5月菜籽进口量预计同比20年下降23.07%。油粕比短期见顶,目前从成本端油厂对菜粕有挺价意愿。短期由于非瘟抬头和水产刚开始启动,菜粕成交和提货依旧较为疲弱。由于豆粕库存较高,基差疲软,蛋白粕目前仍旧是阶段性供大于求。中长期看,陈季菜籽供应有限,随着天气变暖,水产养殖由南到北逐渐启动,猪瘟主要影响的是中大猪,长期生猪恢复趋势依然向好。综上,菜粕期价中长期仍有上升空间,建议菜粕已有多单继续持有,未入场者不建议追高,逢回调买入。

美国农业部(USDA)在3月31日夜间公布了农产品(000061,股吧)交易者们重视的两份重磅报告,分别是谷物季度库存报告和新季种植培养面积预测报告。报告中美豆季度库存微幅高于市场预期,截止3月1日当季,其中大豆库存15.64164亿蒲,此前市场预估为15.34亿蒲,去年同期为22.54882亿蒲。但美豆新作种植培养面积远低于市场预估,美国2021年大豆种植意向面积8760万英亩,大幅低于此前市场预期8999.6万英亩,去年同期8310万英亩。如果采取趋势单产50.8蒲式耳/亩,美豆产量预计为44.06亿蒲式耳,美豆的期末库存预计接近“清0”,仅剩0.27亿蒲式耳,库存消费比将降至0.6%的历年低位。此份报告显著利多美豆期价,报告公布后美豆期价直线拉至涨停。

2007年以后美豆均价与期末库存成明显反比关系,目前20/21年度期末库存预计为327万吨,21/22年度期末库存仅为73万吨。如后续美豆种植期存在天气问题,美豆有很大的可能性走出类似与11/12年度的极端上涨行情。美豆长期的供给偏紧是4月1日引燃菜粕涨停行情的导火索,因为美豆长期看涨对同为油料作物的菜籽价格构成巨大利好,目前油粕比或已见顶,菜籽上涨会从成本端会传导至菜粕价格。

加拿大是全球最主要的菜籽生产和出口国,我国进口菜籽95%以上均是来源于加拿大。加拿大目前菜籽供给非常紧张。根据本周加拿大农业部公布的数据不难发现,2020/21年度,油菜籽供应量同比下降9%至2195万吨,其中产量下降5%至1872万吨。加拿大油菜籽需求依然强劲,出口量增长32%至1090万吨,压榨量增长5%至1020万吨。预计期末库存同比下降98%至70万吨,库存消费比预计降至3.29%,相比之下去年为15%,5年均值为14%。加拿大农业部预计菜籽平均价格为700美元/吨,超过了2012/13年度的650美元/每吨的记录。加拿大油菜籽20/21年度价格的主要支撑因素是欧盟菜籽减产导致进口增加、大豆等油料作物库存较低以及植物油和蛋白粕旺盛的需求。对于新季作物,2021/22年度加拿大播种面积预计增加4%至875万公顷,农民因为种植收益已经将部分小麦和牧草改种为菜籽。目前加拿大产区天气和土壤墒情整体是正常的,加拿大东部三分之一区域较为干旱,但加拿大大部分油菜生长在北部大草原上,与南部大草原相比,目前产区天气正常。油菜籽单产预计为2.32吨/公顷,高于2020/21年度的2.25吨/公顷。预计21/22年度产量增长8%,至2015万吨,为有记录以来第三高产量水平。但预计总供应量将同比收紧4.56%至2095万吨,主要是期初库存的一下子就下降抵消了产量的增长。出口量预计下降5%至1040万吨,因为国内供应紧缺限制了加拿大的可出口数量。预计国内压榨量下降至970万吨,而期末库存维持在非常紧张的70万吨不变,库存消费比在3.46%这样一个较低的位置。在菜籽库消比长期低位的背景下,菜籽价格易涨难跌。一旦种植阶段天气出现一些明显的异常问题,菜籽价格仍有上涨空间。

我国目前菜籽榨利亏损严重,4月1日进口菜籽榨利亏损850-920元/吨。菜籽榨利的严重亏损使得油厂洗船现象增多,后期菜籽到港预估下调明显。天下粮仓预测预测3月菜籽到港12.6万吨,较上次预估下调11.7万吨、4月菜籽到港24万吨,较上次预估下调12万吨、5月菜籽到港预估18万吨。21年1-5月菜籽进口量预计同比20年下降23.07%,较近7年均值下降45.97%。二季度杂粕进口同样预计同比出现下降,总体上二季度菜籽供给偏紧。

今年我国气温相较往年偏高,随着天气的转暖水产养殖由南向北将陆续启动。对于水产来说,菜粕是刚需的饲料原料品种,近几周油厂菜籽压榨开机率持续提升,而由于到港菜籽数量较低,菜籽库存近期持续下降,截至3月26日当周,国内沿海进口菜籽总仓库存储下降至24.4万吨,较上周30.5万吨减少6.1万吨,降幅20%,较去年同期的23.3万吨,增幅4.72%,由于今年二季度菜籽到港量与历史同期相比较少,后期菜籽将延续去库存进程。目前由于水产刚开始启动,非瘟抬头和年前饲料厂透支年后需求过多使近期蛋白粕消费清淡,目前菜粕库存较高,截至3月26日当周,两广及福建地区菜粕库存增加至72000吨,较上周64000吨增加8000吨,增幅12.5%,较去年同期各油厂菜粕库存20300吨增幅254%。目前菜粕库存虽处于季节性高位,但是由于菜籽加菜粕整体折算库存处于季节性较低位置,且后续菜籽到港偏少,因此目前二季度菜粕将呈现降库存态势,且供给预计偏紧。

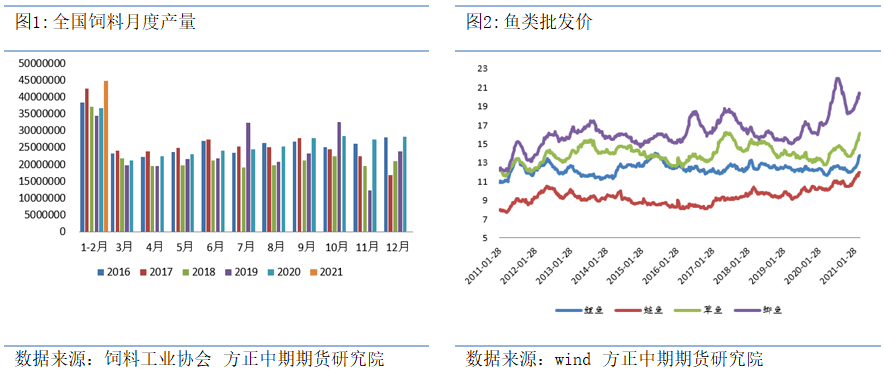

饲料需求方面,根据饲料工业协会数据,2021年1-2月,饲料总产量4175万吨,同比增长20.9%。其中猪饲料产量2032万吨,同比增长79.9%;蛋禽、肉禽饲料产量分别为526万吨、1197万吨,同比分别下降7.8%、15.2%;水产、反刍饲料产量分别为125万吨、240万吨,同比分别增长8.9%、31.2%。

蛋白粕需求方面,油厂年前对3月蛋白粕销售进度较高,年后至今蛋白粕成交清淡,其中的主要逻辑是年前大型饲料厂预期3月大豆供给偏紧,为提前保障供应和防止临时采购价格上涨终端提前采购3月基差,而且猪饲料企业是按照存栏环比增幅10%进行采购,但是2月非瘟抬头,终端备货太多,透支3月过多需求。且3月份豆粕价格大跌,采购端往往有买涨不买跌的心理,观望情绪浓厚使得成交清淡,采购策略主要是在保障安全库存的前提下消耗前期库存为主,随用随买。

目前终端库存已经消耗至较低水平,有补库需求。对中长期菜粕需求展望我们仍维持较为乐观的预期,水产养殖目前由南到北陆续启动,今年鱼类等水产品价格较高,养殖利润较高会刺激养殖户增大养殖规模。生猪企业在与非瘟长期斗争中已积累了足够的防范经验,近期非瘟复发主要影响的是中大猪,母猪存栏保护较好,生猪养殖长线恢复趋势不变。近期稻谷的投放更有助于增加饲料配方中蛋白粕含量,因为从去年9月份起,饲料配方中小麦替代玉米时因小麦蛋白含量较玉米高而减少大概5%蛋白粕含量,但是稻谷和玉米蛋白含量相近,配方中增加稻谷含量有利于增加配方中的蛋白粕占比从而增加蛋白粕需求。

今日凌晨公布的美豆新作种植培养面积远低于市场预估,美国2021年大豆种植意向面积8760万英亩,大幅低于此前市场预期8999.6万英亩,去年同期8310万英亩。如果采取趋势单产50.8蒲式耳/亩,美豆产量预计为44.06亿蒲式耳,美豆的期末库存预计接近“清0”,仅剩0.27亿蒲式耳,库存消费比将降至0.6%的历年低位。如后续美豆种植期存在天气问题,美豆有很大的可能性走出类似与11/12年度的极端上涨行情。美豆供给的长期趋紧会提升同为油料的菜籽价格的底部。菜籽基本面方面:加拿大农业部本周公布多个方面数据显示2020/21年度加拿大油菜籽期末库存预计为70万吨,与2月预测值相一致,不过远远低于2019/20年度的313万吨。21/22年度播种面积预计增加4%至880万公顷,产量增加8%至2015万吨,但由于期初库存较低,21/22年度期末库存预计仍仅为70万吨。菜籽供应相较于大豆更为偏紧。

我国目前菜籽榨利亏损严重,4月1日进口菜籽榨利亏损850-920元/吨。菜籽榨利的严重亏损使得油厂洗船现象增多,后期菜籽到港预估下调明显。天下粮仓预测预测3月菜籽到港12.6万吨,较上次预估下调11.7万吨、4月菜籽到港24万吨,较上次预估下调12万吨、5月菜籽到港预估18万吨。21年1-5月菜籽进口量预计同比20年下降23.07%。油粕比短期见顶,目前从成本端油厂对菜粕有挺价意愿。短期由于非瘟抬头和水产刚开始启动,菜粕成交和提货依旧较为疲弱。由于豆粕库存较高,基差疲软,蛋白粕目前仍旧是阶段性供大于求。中长期看,陈季菜籽供应有限,随着天气变暖,水产养殖由南到北逐渐启动,猪瘟主要影响的是中大猪,长期生猪恢复趋势依然向好。综上,菜粕期价中长期仍有上升空间,建议菜粕已有多单继续持有,未入场者不建议追高,逢回调买入。返回搜狐,查看更加多

- 上一篇:国内花生油品牌排行 各大品牌上榜理由一览

- 下一篇:海南周刊 琼州豆食地理